11. 以下关于绿色债券的说法不正确的是( )。

A. 发行绿色债券的企业不受发债指标限制

B. 允许企业使用不超过30%的债券募集资金用于偿还银行贷款和补充营运资金

C. 绿色债券非公开发行时认购的机构投资者应不超过200人,单笔认购不少于500万元人民币

D. 在资产负债率低于75%的前提下,核定发债规模时可不考察企业其他公司信用类产品的规模

【答案】 B

【解析】

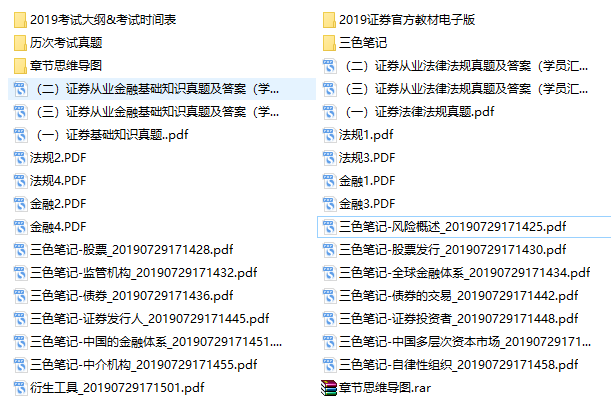

2019证券从业资格考试备考通关秘籍 点击下载>>

2019证券从业资格考试备考通关秘籍 点击下载>>

部分资料预览

B项,根据《绿色债券发行指引》规定,支持绿色债券发行主体利用债券资金优化债务结构。在偿债保障措施完善的情况下,允许企业使用不超过50%的债券募集资金用于偿还银行贷款和补充营运资金。主体信用评级AA+且运营情况较好的发行主体,可使用募集资金置换由在建绿色项目产生的高成本债务。

二、组合型选择题(每小题1分,以下备选项中只有一项符合题目要求,不选、错选均不得分。)

1. 保荐机构与发行人存在的下列关联关系中,保荐机构应当联合一家无关联保荐机构共同履行保荐职责的有( )。

Ⅰ.发行人持有保荐机构5%的股份

Ⅱ.保荐机构持有发行人3%的股份,是其第五大股东

Ⅲ.保荐机构的控股股东持有发行人8%的股份

Ⅳ.发行人的控股子公司持有保荐机构6%的股份,是其第十大股东

Ⅴ.发行人持有保荐机构6%的股份,发行人的控股子公司持有保荐机构2%的股份

A. Ⅰ、Ⅲ、Ⅳ、Ⅴ

B. Ⅲ

C. Ⅲ、Ⅳ、

D. Ⅳ、Ⅴ

【答案】 B

【解析】

《证券发行上市保荐业务管理办法》(2009年修订)第43条规定,保荐机构及其控股股东、实际控制人、重要关联方持有发行人的股份合计超过7%,或者发行人持有、控制保荐机构的股份超过7%的,保荐机构在推荐发行人证券发行上市时,应联合1家无关联保荐机构共同履行保荐职责,且该无关联保荐机构为第一保荐机构。

2. 根据《证券发行上市保荐业务管理办法》,下列关于保荐业务的表述,正确的有( )。

Ⅰ.同次发行的证券,其发行保荐和上市保荐可以选择不同的保荐机构承担

Ⅱ.保荐机构依法对发行人的申请文件、证券发行募集文件进行核查,向中国证监会、证券交易所出具保荐意见

Ⅲ.所有IPO、再融资项目发行都可以采用联合保荐形式,但参与联合保荐的机构不得超过2家

Ⅳ.证券发行的主承销商可以由为本次证券发行进行保荐的保荐机构担任,也可以由其他具有保荐机构资格的证券公司与该保荐机构共同担任

Ⅴ.不管是发行保荐还是上市保荐,保荐机构均应当保证所出具的文件真实、准确、完整

A. Ⅰ、Ⅱ、Ⅲ、Ⅳ、Ⅴ

B. Ⅱ、Ⅲ、Ⅳ、Ⅴ

C. Ⅱ、Ⅳ、Ⅴ

D. Ⅲ、Ⅳ、Ⅴ

【答案】 C

【解析】

《证券发行上市保荐业务管理办法》(2009年修订)第6条规定,同次发行的证券,其发行保荐和上市保荐应当由同一保荐机构承担。保荐机构依法对发行人申请文件、证券发行募集文件进行核查,向中国证监会、证券交易所出具保荐意见。保荐机构应当保证所出具的文件真实、准确、完整。证券发行规模达到一定数量的,可以采用联合保荐,但参与联合保荐的保荐机构不得超过2家。证券发行的主承销商可以由该保荐机构担任,也可以由其他具有保荐机构资格的证券公司与该保荐机构共同担任。Ⅰ项,同次发行的证券,其发行保荐和上市保荐应当由同一保荐机构承担。Ⅲ项,只有证券发行规模达到一定数量时,才可以采用联合保荐形式。

3. 根据《证券发行上市保荐业务管理办法》的规定,下列关于证券公司申请保荐机构资格应当具备的条件,说法正确的有( )。

Ⅰ.实收资本应不低于人民币1亿元

Ⅱ.净资本应不低于人民币5000万元

Ⅲ.应具有良好的保荐业务团队且专业结构合理,从业人员不少于35人

Ⅳ.符合保荐代表人资格条件的从业人员应不少于4人

Ⅴ.最近3年从事保荐相关业务的人员应不少于25人

A. Ⅱ、Ⅲ、Ⅳ

B. Ⅰ、Ⅱ、Ⅲ、Ⅳ、Ⅴ

C. Ⅰ、Ⅱ、Ⅲ

D. Ⅲ、Ⅳ、Ⅴ

【答案】 A

【解析】

《证券发行上市保荐业务管理办法》(2009年修订)第9条规定,证券公司申请保荐机构资格,应当具备下列条件:①注册资本不低于人民币1亿元,净资本不低于人民币5000万元;②具有完善的公司治理和内部控制制度,风险控制指标符合相关规定;③保荐业务部门具有健全的业务规程、内部风险评估和控制系统,内部机构设置合理,具备相应的研究能力、销售能力等后台支持;④具有良好的保荐业务团队且专业结构合理,从业人员不少于35人,其中最近3年从事保荐相关业务的人员不少于20人;⑤符合保荐代表人资格条件的从业人员不少于4人;⑥最近3年内未因重大违法违规行为受到行政处罚;⑦中国证监会规定的其他条件。Ⅰ项,应为注册资本不低于人民币1亿元。Ⅴ项,最近3年从事保荐相关业务的人员应不少于20人。

4. 根据《证券发行上市保荐业务管理办法》的规定,保荐机构在推荐发行人首次公开发行股票并上市前,应当对发行人进行辅导。下列属于一定要接受辅导的人员有( )。

Ⅰ.发行人的董事、监事

Ⅱ.发行人的副总经理

Ⅲ.发行人的实际控制人或其法定代表人

Ⅳ.持有发行人3%以上股份的股东

Ⅴ.发行人实际控制人的董事、监事、高管

A. Ⅰ、Ⅱ、Ⅲ、Ⅴ

B. Ⅰ、Ⅲ、Ⅳ

C. Ⅰ、Ⅱ、Ⅲ

D. Ⅲ、Ⅳ、Ⅴ

【答案】C

【解析】

《证券发行上市保荐业务管理办法》(2009年修订)第25条规定,保荐机构在推荐发行人首次公开发行股票并上市前,应当对发行人进行辅导,对发行人的董事、监事和高级管理人员、持有5%以上股份的股东和实际控制人(或者其法定代表人)进行系统的法规知识、证券市场知识培训,使其全面掌握发行上市、规范运作等方面的有关法律法规和规则,知悉信息披露和履行承诺等方面的责任和义务,树立进入证券市场的诚信意识、自律意识和法制意识。

5. 根据《上海证券交易所上市公司持续督导工作指引》的规定,下列表述正确的有( )。

Ⅰ.保荐人对上市公司的信息披露文件未进行事前审阅的,应在上市公司履行信息披露义务后5个交易日内,完成对有关文件的审阅工作,对存在问题的信息披露文件应及时督促上市公司更正或补充,上市公司不予更正或补充的,应及时向上交所报告

Ⅱ.保荐人对上市公司的定期现场检查每年不应少于2次,负责该项目的两名保荐代表人至少应有一人参加现场检查

Ⅲ.当上市公司出现控股股东、实际控制人或其他关联方非经营性占用上市公司资金等特定情形时,保荐人应自知道或应当知道之日起10日内或上交所要求的期限内,对上市公司进行专项现场检查

Ⅳ.在上市公司年度报告披露后5个工作日内,保荐人应向上交所提交《持续督导年度报告书》

Ⅴ.持续督导工作结束后,保荐人应在上市公司披露年度报告之日起的15个工作日内向上交所报送保荐总结报告书

A. Ⅰ、Ⅱ、Ⅲ

B. Ⅰ、Ⅳ

C. Ⅳ、Ⅴ

D. Ⅱ、Ⅲ、Ⅴ

【答案】 B

【解析】

Ⅰ项,《上海证券交易所上市公司持续督导工作指引》第20条规定,保荐人对上市公司的信息披露文件未进行事前审阅的,应在上市公司履行信息披露义务后5个交易日内,完成对有关文件的审阅工作,对存在问题的信息披露文件应及时督促上市公司更正或补充,上市公司不予更正或补充的,应及时向本所报告。Ⅱ项,第25条规定,保荐人对上市公司的定期现场检查每年不应少于1次,负责该项目的2名保荐代表人至少应有1人参加现场检查。Ⅲ项,第26条规定,上市公司的控股股东、实际控制人或其他关联方非经营性占用上市公司资金的,保荐人应自知道或应当知道之日起15日内或本所要求的期限内,对上市公司进行专项现场检查。Ⅳ项,第29条规定,在上市公司年度报告披露后5个工作日内,保荐人应向本所提交《持续督导年度报告书》。Ⅴ项,第30条规定,持续督导工作结束后,保荐人应在上市公司披露年度报告之日起的10个工作日内向本所报送保荐总结报告书。保荐人的法定代表人和相关保荐代表人应在保荐总结报告书上签字。

2022年中级经济师3天特训营免费领!!