66. 下列关于可转换公司债券价值的说法正确的是( )。[2014年真题]

A. 转股期限越长,转股的期权价值越大,可转换公司债券的价值越高

B. 股票波动率越大,期权价值越大,可转换公司债券的价值越高

C. 转股价格越高,期权价值越大,可转换公司债券的价值越高

D. 回售期限越长,回售的期权价值越大,可转换公司债券的价值越高

【答案】

A|B|D

【解析】

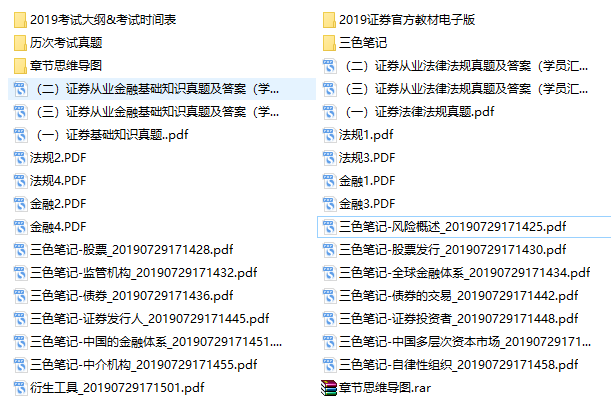

2019证券从业资格考试备考通关秘籍 点击下载>>

2019证券从业资格考试备考通关秘籍 点击下载>>

部分资料预览

C项,转股价格越高,期权价值越低,可转换公司债券的价值越低;反之,转股价格越低,期权的价值越高。

67. IPO老股转让时,公司股东拟公开发售的股份需持有36个月的起止日为( )。[2014年6月真题]

A. 自取得股份之日起至股东大会通过老股转让方案表决日

B. 自股份公司成立之日起至首发申请材料受理之日

C. 自股份公司成立之日起至招股说明书预披露日

D. 自取得股份之日起至发审会召开日

E. 自取得股份之日起至首发申请获得证监会批文日

【答案】

A

【解析】

《首次公开发行股票时公司股东公开发售股份暂行规定》(2014年修订)第5条第1款规定,公司首次公开发行时,公司股东公开发售的股份,其已持有时间应当在36个月以上。根据《发行监管问答——落实首发承诺及老股转让规定》,上述“36个月持有期”的要求,是指拟减持公司股份的股东自取得该等股份之日起至股东大会通过老股转让方案表决日止,不低于36个月。

68. IPO老股转让时,如股东属于下列( )情形之一时,应在招股说明书中披露对公司控制权、治理结构及生产经营等产生的影响。[2014年真题]

A. 本次公开发行前24个月担任公司监事,12个月前离职

B. 持股15%的股东

C. 公司控股股东

D. 本次公开发行前36个月至发行时一直担任公司核心技术人员

【答案】

A|B|C|D

【解析】

《首次公开发行股票时公司股东公开发售股份暂行规定》(2014年修订)第12条规定,首次公开发行时,拟公开发售股份的公司股东属于下列情形之一的,招股说明书及发行公告应当说明并披露此次股东公开发售股份事项对公司控制权、治理结构及生产经营等产生的影响,提示投资者就上述事项予以关注:①公司控股股东;②持股10%以上的股东;③本次公开发行前36个月内担任公司董事、监事、高级管理人员、核心技术人员;④对发行人经营有重大影响或与发行人有特殊关系的其他股东;⑤上述股东的关联方或一致行动人。

69. 某公司首次公开发行新股5000万股,发行后总股本超过4亿股,网上网下初始发行比例为3∶7,申购结束后各类投资者的申购情况如下:网上投资者申购160000万股,公募社保类申购50000万股,其他网下投资者申购80000万股。下列关于投资者获配情况的说法正确的有( )。[2014年6月真题]

A. 回拨后公募基金和社保基金的配售率不低于1.2%

B. 回拨后其他网下投资者的配售率不高于1.125%

C. 回拨后网上投资者的中签率为2.1875%

D. 回拨后向网下投资者发行1500万股

【答案】

A|B|C|D

【解析】

根据《证券发行与承销管理办法》(2015年修订)第9条和第10条,网上初始发行数量为:5000×30%=1500(万股);网上申购160000万股,网上有效申购倍数为:160000/1500=106.7(倍),∈(100倍,150倍]区间,则应当从网下向网上回拨本次公开发行股票数量的40%,即:5000×40%=2000(万股);故回拨后发行数量为:网上3500万股,网下1500万股。又应当安排不低于本次网下发行股票数量的40%优先向公募基金和社保基金配售,即:1500×40%=600(万股),其他网下投资者获配不高于:1500-600=900(万股)。则:

A项,回拨后公募基金和社保基金的配售率不低于:600/50000=1.2%;

B项,回拨后其他网下投资者的配售率不高于:900/80000=1.125%;

C项,回拨后网上投资者的中签率为:3500/160000=2.1875%;

D项,回拨后向网下投资者发行1500万股。

70. 首次公开发行股票网下配售时,发行人和主承销商不得向下列( )对象配售股票。[2014年12月真题]

A. 主承销商管理的公募基金

B. 持有发行人3%股份的股东

C. 持有主承销商5%股份的股东

D. 持有分销商5%股份的股东(不构成控股)

E. 在过去6个月内和主承销商达成IPO保荐、承销意向,但没签保荐承销协议的公司

【答案】

B|C|E

【解析】

《证券发行与承销管理办法》(2015年修订)第16条第1款规定,首次公开发行股票网下配售时,发行人和主承销商不得向下列对象配售股票:①发行人及其股东、实际控制人、董事、监事、高级管理人员和其他员工;发行人及其股东、实际控制人、董事、监事、高级管理人员能够直接或间接实施控制、共同控制或施加重大影响的公司,以及该公司控股股东、控股子公司和控股股东控制的其他子公司;②主承销商及其持股比例5%以上的股东,主承销商的董事、监事、高级管理人员和其他员工;主承销商及其持股比例5%以上的股东、董事、监事、高级管理人员能够直接或间接实施控制、共同控制或施加重大影响的公司,以及该公司控股股东、控股子公司和控股股东控制的其他子公司;③承销商及其控股股东、董事、监事、高级管理人员和其他员工;④上述第①、②、③项所述人士的关系密切的家庭成员,包括配偶、子女及其配偶、父母及配偶的父母、兄弟姐妹及其配偶、配偶的兄弟姐妹、子女配偶的父母;⑤过去6个月内与主承销商存在保荐、承销业务关系的公司及其持股5%以上的股东、实际控制人、董事、监事、高级管理人员,或已与主承销商签署保荐、承销业务合同或达成相关意向的公司及其持股5%以上的股东、实际控制人、董事、监事、高级管理人员;⑥通过配售可能导致不当行为或不正当利益的其他自然人、法人和组织。

2022年中级经济师3天特训营免费领!!